我が家に家族信託は必要??

もうすぐ80歳になる親の認知症が心配で、様々なところで情報収集をしているというA子さん。

認知症になると、医療や介護の対策だけでなく、お金の管理や財産処分の問題も出てくることは認識しているようで、高齢期の親のお金の管理に家族信託という制度が有効だということも調べていたそうです。

そんなA子さんからのご相談は、ずばり

「我が家に家族信託は必要なのでしょうか?」

ということでした。

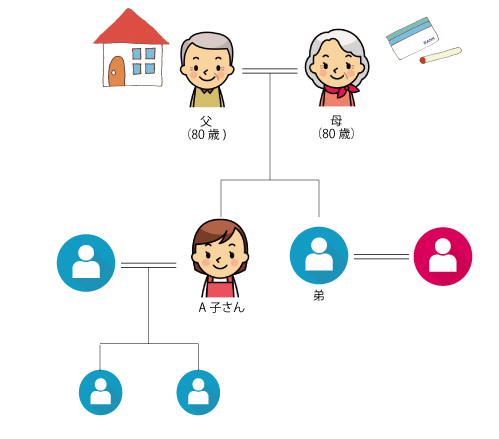

ご家族の状況と資産状況

A子さんのご両親はともにご健在。

お父さんは78歳、お母さんは76歳。お二人とも元気で、お父さん名義の家にお母さんと2人で住んでいます。

A子さんはご主人とお子さんと4人で実家の近くに住んでいます。A子さんには関東にお住まいの弟が一人います。

財産の状況については、以下の通りです。

|

お父さん名義の財産 |

①実家:父母が二人で住んでいます。 ②空き家:父の弟が1人で住んでいましたが、昨年他界。 ③預貯金:3,000万円 |

|

お母さん名義の財産 |

①預貯金:100万円 |

A子さんの心配事

A子さんは、80歳を前にしたご両親の認知症のことを心配しています。

80代の2人に1人が認知症になるということが言われていることもあり、今は元気な両親もいつ認知症になってしまうかわからないので、早めに対策をしておきたいと思っています。

一方ご両親は、今現在何かに困っているということもなく、自分たちの築いた財産で気楽に暮らしたいと思っています。

A子さんは、そんなご両親の希望をかなえるためにも、家族信託という制度を利用した方が良いのかどうかを思案しているのです。

家族信託必要度チェック

家族信託が必要かどうかのチェックポイントは、

- ①家族の状況

- ②財産の状況

- ③希望

の3つです。

A子さんご家族の状況を、このチェックポイントでどのような問題点があるのかを見てみましょう。

|

チェックポイント |

問題点 |

|

①家族の状況について |

お父さんとお母さんの年齢が近い(お父さん78歳、お母さん76歳) →お父さんが他界時に、お母さんが認知症になっていると相続手続きができない。 |

|

②財産の状況について |

資産のほとんどがお父さん名義 →お父さんが認知症になってしまうと、お金のやりくりができなくなる。 |

|

③希望について |

ご両親の希望は自分たちの築いた財産で気軽に暮らしたいということですが、空き家不動産があることが問題です。 →近所からクレームがきている。管理コストもバカにならない。 →そろそろどうするか決めたいがなかなか決められない。 |

このような状況で家族信託をしておくと、

- ①お父さんが認知症になっても、お父さんのお金は凍結せず、お父さんのために使える

- ②お父さんが他界しても、お父さんのお金は凍結せず、お母さんのために使える

- ③お父さん、お母さんの代わりに、子どもたちが空き家の管理処分を行える

ことになります。

以上のことより、A子さん家族は、家族信託しておく方が良いという結論になりました。

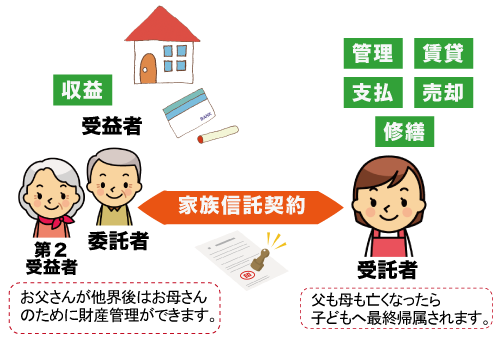

高齢期の親のお金の管理に使える「家族信託」

委託者(財産を托す人) :お父さん

受託者(財産を託される人) :A子さん

受益者(信託の利益を得る人):①お父さん ②お父さんが他界したらお母さん

信託財産(預ける財産) :①自宅 ②空き家 ③お父さん名義の3,000万円

信託の目的 :お父さんとお母さんの安心な老後の生活の実現

受託者の権限 :実家+空き家の管理、売却、売却代金の管理、お父さん・お母さんの生活・介護・医療費の支払い

信託終了時 :お父さんとお母さんが他界時。すべての財産を換金し、葬儀費用とその他経費を差し引いてA子さんと弟へ引き継ぐ

家族信託の結果とメリット

①お母さんが管理していた「お父さん名義のお金」をA子さんが代わりに管理してあげることができる。

②お父さんが認知症になっても資産は凍結せず、A子さんがお父さんとお母さんのためにお金を出し入れしてあげることができる。

③現在空き家になっている家を、A子さんが代わりに売却や賃貸管理がすることができる。

④お父さんが他界した後は、お母さんのためにお父さんが残した財産を使ってあげることができる。

⑤お父さんが他界後、お母さんが施設へ入居することになって実家が空き家になった場合、A子さんが実家を売却して介護費用に充てることができる。

⑥お父さんが他界した時、実家の名義をお母さん名義に変更する費用(相続登記)が節約できる。

⑦A子さんはお父さんの資産を預かっているだけなので、贈与税がかかることはない。

⑧お父さんから信託された財産と、A子さん個人の資産は分別して管理ができるため、お父さん、お母さん、弟夫婦からも安心して任せてもらえる。

⑨お父さんとお母さんが他界した後は、A子さんがすべての財産を換価し、経費を差し引いて兄弟で平等に分けることができるので、弟夫婦と揉めることはない。

これによりA子さんは、お父さんが元気な間はお父さんのために、お父さんが他界したあとはお母さんのためにお父さんのお金を使うことができるようになりました。

お父さんが死んだあとのことを心配していたお母さんも、お父さんの遺産の管理を娘のA子さんがしてくれると約束され、安心です。

家族信託チェックポイント

「家族信託 」とは、親が、子どもなどの信頼できる家族・親族に、不動産や預貯金などの財産の管理を任せる契約のことで、「民事信託」ともいわれます。

親が元気なうちから準備しておくことで、認知症で判断能力が低下しても、財産が凍結することなく親のために使うことができると、利用される方が増えています。

先ほども述べましたが、家族信託が必要かどうかのチェックポイントは、

- ①家族の状況

- ②財産の状況

- ③希望

の3つです。

|

①家族の状況について |

親が他界した後に、必要な家族がいる。 親が他界した後に、遺産分けの話し合いができない人がいる。 |

|

②財産の状況について |

親の資産のほとんどが不動産である。 親が管理しきれていない資産がある。 親が認知症になって凍結すると困る資産がある。 |

|

③希望について |

子どもに負担をかけたくないと思っている。 親の安心な暮らしをサポートしてあげたいと思っている。 |

上記で一つでもチェックがつけば、家族信託を検討する余地があると言えるでしょう。

しかしながら、「必要かどうか」と「できるかどうか」は、また別の話。

必要であっても、「信じて託せる」子どもがいない場合は、残念ながら家族信託を実行することができません。

また、家族信託は「契約」ですので、親の判断能力が低下したあとは、することができません。

「できない」という結果になった場合は、成年後見など別の制度の利用を検討することも視野に入れることが必要です。

いずれにせよ、親が元気なうちに、高齢期の親のお金を守るための「家族信託」が必要か?さらに、うちでもできそうか?を段階的にチェックされることをお勧めします。

60分無料個別相談では、以下のことが解決できます。

- このまま何もしないとどうなるかのリスクがわかる

- 相続税がかかるかどうかがわかる

- 残された家族の相続トラブルを防ぐ対策がわかる

- 問題解決の為に我が家に必要な手続きがわかる

- 自分でできること、専門家に任せることがわかる

- 家族信託の費用はいくら掛かるのかわかる

- どのようなスケジュールで行うかわかる

- どこから解決するべきかわかる

- いつまでに始めるべきかわかる

- 解決後のイメージがわかる